Thị trường tiền mã hóa đã trải qua nhiều chu kỳ tăng trưởng với các xu hướng dẫn dắt cụ thể. Câu hỏi đặt ra là xu hướng tiếp theo sẽ là gì?

Đi tìm xu hướng dẫn dắt thị trường crypto mùa tiếp theo - Phần 1: LSDfi

Đi tìm xu hướng dẫn dắt thị trường crypto mùa tiếp theo - Phần 1: LSDfi

Mở đầu

Thị trường cryptocurrency luôn là không gian hấp dẫn các nhà đầu tư bởi sự tăng trưởng điên rồ của nó. Vốn hóa thị trường tăng gấp hàng trăm lần sau mỗi chu kỳ, những đồng coin tăng hàng trăm đến hàng nghìn lần mùa nào cũng có. Nhưng đi kèm với lợi nhuận khổng lồ là rủi ro, không phải dự án nào cũng đạt được sự tăng trưởng như kỳ vọng, từ lâu cộng đồng crypto đã nằm lòng rằng đầu tư phải thuận trend thì mới có thể giảm thiểu rủi ro và tăng cơ hội lợi nhuận.

Mỗi mùa bull sẽ có một xu hướng lớn và nhiều xu hướng nhỏ xoay quanh giúp định hình cuộc chơi mùa đó. Chúng ta đã trải qua ICO, DeFi summer, GameFi season. Vậy câu hỏi đặt ra, đâu sẽ là trend lớn tiếp theo của thị trường cryptocurrency.

Để một câu chuyện trở thành trend lớn có khả năng dẫn dắt thị trường thì đầu tiên nó cần đủ mới lạ và có tính ứng để hấp dẫn các nhà đầu tư. Thứ hai và quan trọng nhất là trend phải giúp nhà đầu tư kiếm được nhiều tiền trong thời gian ngắn.

Đối với xã hội nói chung và thị trường đầu tư nói riêng, kiếm được tiền chính là yếu tố tiên quyết để thu hút người tham gia. Chiến lược truyền thông có sức ảnh hưởng bậc nhất là “truyền thông thực chứng”. Thông qua chính những người tham gia và kiếm được tiền giàu lên từ thị trường, một bộ phận lớn sẽ “noi gương”.

Cũng phải chú thích thêm rằng yếu tố đủ để trend có thể chạy được là dòng tiền ngoài xã hội phải đủ khỏe, tức trend cần được chạy ăn khớp với điều kiện vĩ mô để đảm bảo rằng những “người sắp tham gia” có tiền. Nếu nhìn nhận ở một góc độ rộng hơn là kinh tế xã hội thì đây chính là hoạt động thu tiền về sau khi bơm, còn khi dòng tiền trong xã hội đã bị bóp thì không phải lúc thu tiền về nữa mà là bắt đầu của quá trình dìm giá gom tài sản rẻ.

Từ khi thị trường bước vào mùa đông từ cuối 2021 tới nay, chúng ta đã quan sát được nhiều mảnh ghép mới, nổi bật nhất phải kể đến: LSDfi, Layer 2, SocialFi, RWA. Trong chuỗi bài viết này tác giả sẽ dẫn dắt chúng ta đi qua từng câu chuyện nổi bật của thị trường để tìm kiếm đâu là mảnh ghép hoàn hảo kích hoạt mùa bull tiếp theo.

Memecoin là chất riêng không thể thiếu của thị trường cryptocurrency, tuy nhiên nó lại có cách vận hành động lập và khác biệt với phần còn lại của thị trường, trong chuỗi bài viết tác giả sẽ không đề cập đến.

Thông qua chuỗi bài viết này mình hy vọng các bạn không chỉ có được những đánh giá về các xu hướng tiềm năng cho chu kỳ sắp tới, mà là cả những kiến thức tổng hợp mỗi mảnh ghép. Từ đó giúp các bạn bắt nhịp nhanh với thị trường một khi trend xuất hiện.

LSDfi - Nền kinh tế xoay quanh liquid staking token

Như bạn đã biết, trước đây khi stake token vào một giao thức, phần token đó sẽ bị khóa và không có khả năng trao đổi hoặc di chuyển hay còn gọi là mất khả năng thanh khoản. Và các giao thức LSD (liquid staking derivatives) ra đời để giải quyết vấn đề này.

Khi stake token vào các giao thức LSD bạn sẽ nhận lại một token đại diện với tỉ lệ 1:1 (gọi là liquid staking token), khi không muốn bạn có thể đem token đại diện này đổi lại tài sản đã stake.

Và nền kinh xoay quanh LST (liquid staking token) bắt đầu từ đây. Bạn có thể sử dụng LST tham gia vào tất cả hoạt động tại giao thức hỗ trợ: Trade, Lending/Borrowing, add LP,…

Không chỉ giúp mở khóa thanh khoản và bảo mật giao thức, LSDfi còn mang đến cho người dùng cơ hội khai thác lợi nhuận.

Tiềm năng của LSDfi

LSDfi bắt đầu nổi lên từ đầu năm 2023 do hiệu ứng của bản cập nhật Ethereum Shanghai (Shapella). Bản cập nhật này cho phép người dùng stake và unstake linh hoạt từ đó kỳ vọng thúc đẩy sự tăng trưởng tỉ lệ stake kéo theo trend LSDfi.

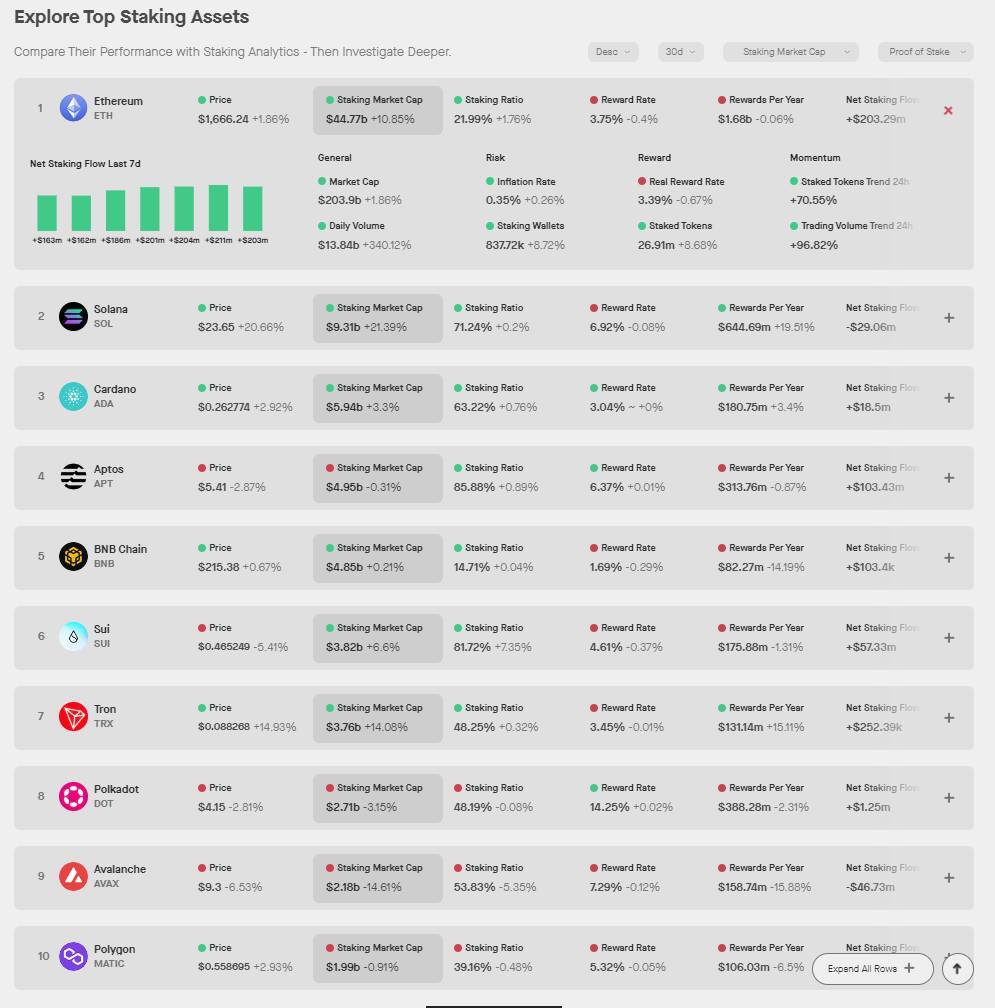

Thông số về các blockchain có hoạt động staking. Nguồn: StakingRewards (03/10/2023)

Thông số về các blockchain có hoạt động staking. Nguồn: StakingRewards (03/10/2023)

Hiện tại tỉ lệ ETH được staking so với tổng cung mới khoảng 21,99%, còn rất nhỏ so với các mạng khác (Solana 71%, Cardano 63%, Aptos 86%, Sui 81%,…). Trong tương lai khi tỉ lệ stake tăng lên các dự án trong hệ sinh thái LSDfi sẽ được hưởng lợi.

Chưa kể đến, hiện tại mảng LSD mới phát triển mạnh trên Ethereum, sau này khi mở rộng sang các chain khác LSDfi hứa hẹn sẽ bùng nổ hơn nữa.

Nhưng câu chuyện về LSDfi chưa dùng lại ở đây, đang xuất hiện các giao thức reStaking. Các giao thức này cho phép người dùng tiếp tục stake lại các liquid staking token đã stake lần một, sau đó các restake token lại được tiếp tục đưa vào giao dịch trong hệ sinh thái LSDfi.

Dòng vốn lại được nhân lên một lần nữa, liệu sau này chúng ta sẽ có reStake của reStake không?

Câu chuyện này làm tác tác giả nhớ tới sản phẩm CDO (Collateralized Debt Obligation) trong cuộc khủng hoảng tài chính năm 2008. Các nhà tạo lập đóng gói các khoản nợ dưới chuẩn lại thành các Synthetic CDO để bán, sau đó lại tiếp tục đóng gói các Synthetic CDO thêm lần nữa và chúng ta có CDO của CDO. Chưa dừng lại ở đó, đến cuối cùng họ thậm chí còn đóng gói thêm một lần nữa để tạo ra CDO tầng 3. Năm 2007 giá trị thị trường CDO đạt đến 62 nghìn tỷ USD, để hình dung nó lớn như thế nào thì bạn hãy so sánh với GDP toàn thế giới năm 2007 là 58,35 nghìn tỷ USD. Chính CDO là sản phẩm đã góp phần tạo nên một trong những cuộc khủng hoảng tài chính lớn nhất lịch sử - Khủng hoảng nợ dưới chuẩn 2008.

Các mảnh ghép trong hệ sinh thái LSDfi

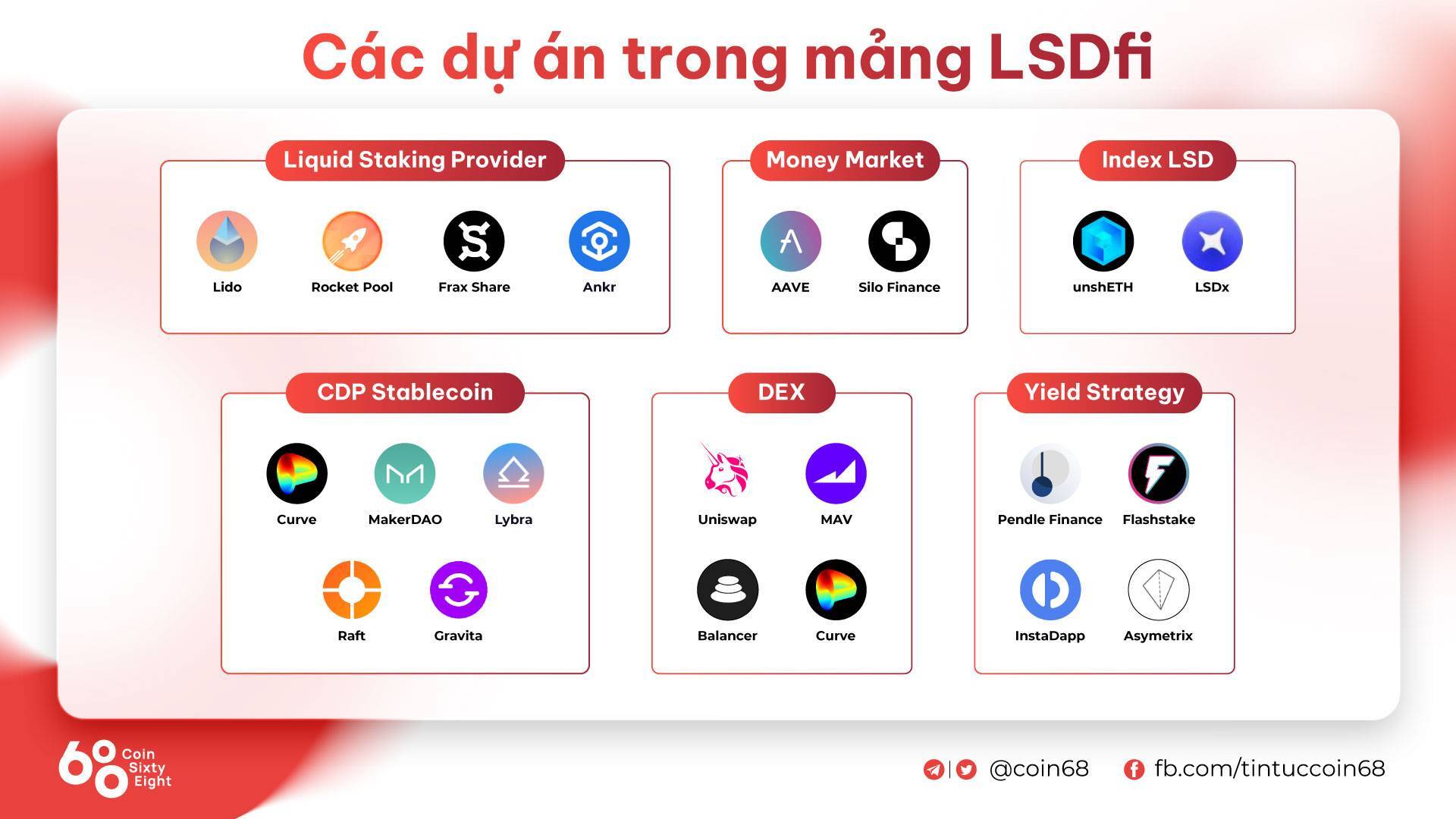

Quay lại với chủ đề LSDfi - Liquid Staking Derivatives Finance, hãy cùng điểm qua các mảnh ghép bên trong:

- Liquid Staking Provider: Các giao thức cung cấp dịch vụ staking, bao gồm các giao thức phi tập trung như Lido, Rocket Pool,… và các dịch vụ tập trung như Coinbase, Binance.

- CDP Stablecoin: CDP là viết tắt của Collateral Debt Position, có nghĩa là các vị thế nợ thế chấp. Các giao thức CDP cho phép người dùng sử dụng LSD token làm tài sản thế chấp để mint stablecoin.

- DEX: Các giao thức giúp người dùng giao dịch LST.

- Money Market: Các giao thức cho phép thế chấp LST để vay tài sản.

- Index LSD: Các sản phẩm cho phép người dùng nhận được “một rổ” LSD token theo tỷ lệ phân bổ của dự án. Việc này giúp giảm rủi ro trong quá trình đầu tư. Thay vì chỉ nắm giữ 1 loại Liquid Staking Token, dự án giúp người dùng phân bổ vốn vào đa dạng các Liquid Staking Token để giảm thiểu rủi ro.

- Yield Strategy: Các sản phẩm hướng tới việc tối đa hóa lợi nhuận cho các LST mà họ đang nắm giữ thông qua các chiến lược cung cấp thanh khoản, vay-thế chấp, restaking,...

Các dự án nổi bật

Sau đây chúng ta cùng tìm hiểu một số dự án nổi bật trong hệ sinh thái LSDfi cập nhật tới tháng 9 năm 2023.

Pendle Finance

Pendle Finance là dự án thuộc mảng Yield Strategy trong hệ sinh thái LSDfi. Mục tiêu của Pendle là giúp người dùng quản lý và tối đa hóa lợi suất từ các token có khả năng sinh lợi.

Xuất hiện từ giữa năm 2021 nhưng phải đến khi dịch chuyển mô hình tập trung vào LSDfi thì Pendle mới thực sự bùng nổ, đặc biệt là sau khi được Binance Labs đầu tư.

Mô hình hoạt động

Yield Trading là một mảng mới trong thị trường DeFi, tại đây người dùng có thể tạo ra các chiến lược để kiếm được lợi nhuận từ chính những lợi nhuận trong tương lai của mình.

Để làm được điều này Pendle sử dụng kỹ thuật tách riêng phần gốc và phần lợi nhuận tương lai của token sinh lời, sau đó xây dựng các công cụ cho phép người dùng giao dịch hai phần này một cách độc lập. Dưới đây chúng ta sẽ tìm hiểu rõ hơn.

Pendle gồm 3 phần chính:

-

Yield Tokenization: Kỹ thuật đóng gói bóc tách gốc và lợi suất.

-

Pendle AMM: AMM đặc thù dành riêng cho token gốc và lợi suất.

-

vePENDLE: mô hình veToken của Pendle.

Yield Tokenization

Đây là phần độc đáo nhất của Pendle. Đầu tiên bạn cần biết tới thuật ngữ yield-bearing tokens là những token có khả năng sinh lời. Ví dụ ETH là token không sinh lời, nhưng khi bạn mang ETH đi stake tại Lido và nhận về stETH thì stETH là token sinh lời, vì nắm giữ stETH cho bạn một khoản lợi nhuận trong tương lai được trả bởi giao thức.

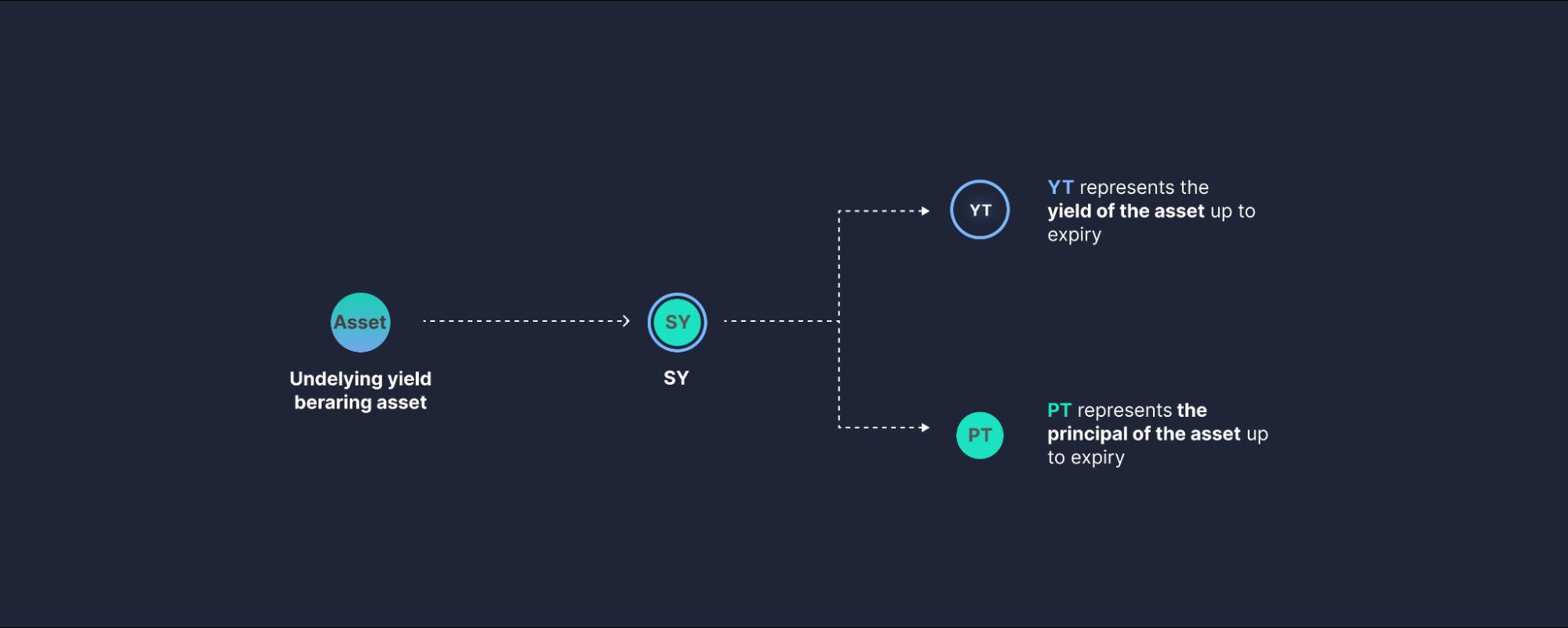

Khi người dùng gửi yield-bearing tokens vào Pendle, hệ thống sẽ tiến hành đóng gói nó thành một token mới gọi là SY (standardized yield tokens) theo tiêu chuẩn EIP-5115 được chính dự án phát hành. Sau đó mint ra 2 token:

- PT (principal token): Token gốc, đại diện cho số tiền gốc mà bạn gửi vào. Sau khi đáo hạn PT có thể đổi lại tài sản gốc với tỉ lệ 1:1.

- YT (yield token): Token lợi nhuận, đại diện cho số lợi nhuận mà bạn nhận được khi đáo hạn.

Nguồn ảnh: Pendle

Nguồn ảnh: Pendle

Token PT và YT là hai đối tượng chính trong mô hình yield-trading của Pendle, chúng được giao dịch thông qua một AMM đặc thù, cũng là thành phần quan trọng thứ 2 của Pendle.

Pendle AMM

Đây là nơi các hoạt động giao dịch của PY và YT được diễn ra. Theo tài liệu từ Pendle, đường cong AMM của họ có khả năng tùy chỉnh để ứng phó với biến động của lợi suất. Sự dao động của lợi suất là hẹp hơn và có thể dự đoán so với giá của chúng, từ đó Pendle tập trung thanh khoản vào khu vực đó, tăng độ sâu thanh khoản làm giảm thiểu độ trượt giá khi AMM hoạt động.

Kỹ thuật này tương tự mô hình concentrated liquidity, bạn có thể tìm hiểu thêm trong bài viết: Chuẩn bị hành trang đón sóng Concentrated Liquidity (Phần 2).

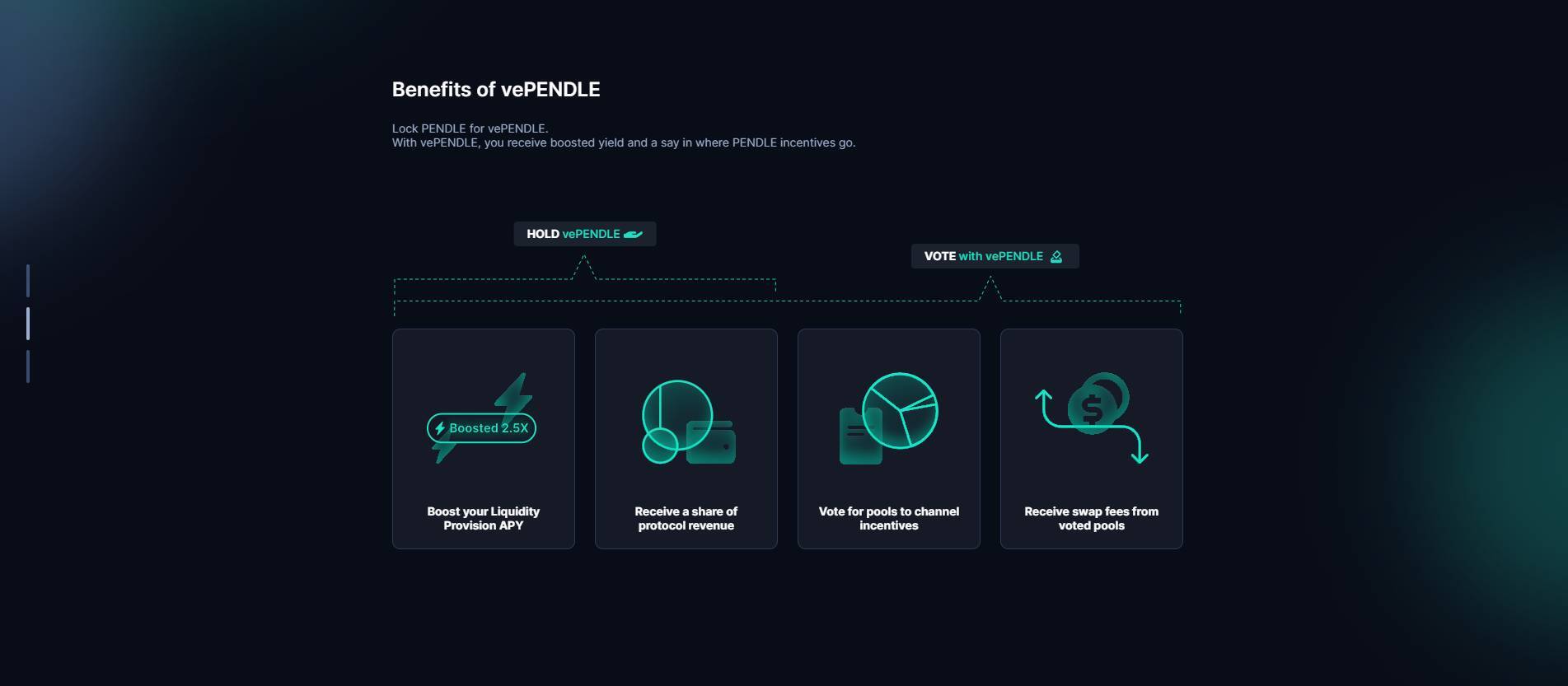

vePENDLE

Pendle áp dụng mô hình veToken cho native token của mình là PENDLE. Người dùng có thể lựa chọn lock PENDLE trong một khoảng thời gian, dài nhất là 2 năm để nhận được vePENDLE, thời gian khóa càng lâu thì số lượng vePENDLE nhận được càng nhiều.

Quyền lợi khi nắm giữ vePENDLE:

- Đầu tiên, người nắm giữ vePENDLE được hưởng lợi nhuận tích lũy từ YT. Hiện tại Pendle đang phân phối toàn bộ số lợi nhuận này cho holder vePENDLE mà không giữ lại phần nào (Pendle thu 3% và phân phối toàn bộ 3% này cho holder vePENDLE).

- Thứ hai, một phần lợi nhuận từ các PT đã đáo hạn nhưng chưa quy đổi cũng sẽ được phân phối cho người nắm giữ vePENDLE theo tỉ lệ nắm giữ.

- Thứ ba, nếu bạn đang giữ vePENDLE mà tiến hành cung cấp thanh khoản cho các Pool thì phần thưởng khuyến khích từ tất cả các pool đó sẽ được tăng thêm, tối đa là 250% dựa trên số vePENDEL nắm giữ.

- Thứ tư, những người nắm giữ vePENDLE tham gia hoạt động vote tại các pool sẽ nhận được 80% phí giao dịch từ các pool đó.

- Cuối cùng, những người nắm giữ vePENDLE có quyền tham gia vào hoạt động quản trị giao thức bằng cách vote các chương trình khuyến khích thanh khoản.

Nguồn ảnh: Pendle

Nguồn ảnh: Pendle

Từ ý thứ tư và thứ năm trong danh sách quyền lợi cho vePENDLE holder, có thể thấy Pendle đang khuyến khích người dùng tham gia vào hoạt động quản trị của họ. Người nào nắm giữ được càng nhiều vePENDLE sẽ càng có nhiều quyền lực điều hướng các chương trình khuyến khích theo mong muốn của họ. Điều này không có nhiều ảnh hưởng tới các nhà đầu tư nhỏ lẻ, nhưng hết sức có ý nghĩa với các whales, tổ chức, từ đó thúc đẩy một cuộc chiến giành giật thị phần vePENDLE - Pendle Wars.

Các chiến lược tìm kiếm lợi nhuận với Pendle Finance

Trước khi nói về các chiến lược để tạo ra lợi nhuận với Pendle, chúng ta sẽ quay lại cách mà SY token bóc tách gốc và lợi nhuận.

Giả sử bạn gửi 1 stETH vào Pendle đáo hạn 26/12/2024 với lãi suất 4,1%. Ở thời điểm hiện tại bạn sẽ nhận về:

- 1 PT-stETH giá trị 0,959 ETH

- 1 YT-stETH giá trị 0,041 ETH

Sở dĩ số lượng PT-stETH chỉ có giá trị 0,959 ETH là vì hệ thống đã cắt ra 0,0041 ETH lợi nhuận tương lai từ chính phần gốc mà bạn nạp vào hệ thống để trả trước cho bạn. Nếu muốn chốt lãi ngay thì bạn có thể mang YT-stETH xả vào pool để thu về ETH sử dụng cho việc khác. Về phần gốc, tới ngày đáo hạn 1 PY-stETH sẽ đổi lại được 1 ETH.

Thứ bạn cần bỏ ra là thời gian chờ đợi, nếu không muốn chờ đợi bạn có thể bán ngay PT-stETH với giá trị đã bị chiết khấu lợi nhuận thông qua AMM của Pendle.

Từ đây, sinh ra các chiến lược khai thác lợi nhuận trên Pendle cho tất cả người dùng.

Lợi nhuận cố định (Fixed-Yield Strategy)

Là hành động mua vào PT-token với một mức chiết khấu nhất định. Vì khi đáo hạn 1 PT-token quy đổi được 1 token gốc nên bạn có thể mua vào PT-token của những người muốn bán sớm với một mức chiết khấu.

Như ví dụ trên là 4,1% đối với stETH, bạn chỉ cần bỏ ra 0,959 ETH để mua 1 PT-stETH - thứ sẽ quy đổi lại thành 1 ETH khi đáo hạn.

Chiến lược này phù hợp với việc bạn tin tưởng giá của tài sản sẽ tăng lên trong tương lai và muốn nắm giữ nó lâu dài, khi đó bạn sẽ hưởng lợi từ cả fixed yield và sự tăng lên của giá tài sản gốc.

Lợi nhuận trong dài hạn (Long-Yield Strategy)

Là hành động mua vào YT-token. Khi bạn kỳ vọng lợi suất của yield-bearing tokens tăng lên thì có thể tiến hành mua vào và sau đó bán ra khi hưởng phần chênh lệch.

Cung cấp thanh khoản

Một chiến lược khác được các whales ưa thích là cung cấp thanh khoản. Bằng việc cung cấp thanh khoản cho pool, người dùng sẽ nhận được phí giao dịch, token khuyến khích PENDLE, PT fixed yield và các phần thưởng khác đến từ tài sản sinh lời cơ sở. Ngoài ra như đã đề cập trong phần vePENDLE, nếu người cung cấp thanh khoản nắm giữ vePENDLE có thể tăng phần thưởng nhận được lên tối đa 250%.

Tiềm năng phát triển

Tầm nhìn của Pendle là trở thành giao thức hỗ trợ tất cả những thứ có liên quan tới lãi suất. Hiện tại Liquid Staking mới chỉ là một trong những mảng mà Pendle khai thác, trong tương lai Pendle có thể tiếp tục mở rộng sang rất nhiều mảng khác, miễn là có liên quan tới khả năng sinh lợi. Có thể thấy khả năng mở rộng của Pendle là rất lớn.

Một sản phẩm đáng chú khác mới được Pendle hỗ trợ gần đây cho thấy tầm nhìn xa của dự án là RWA.

Ngoài ra multi-chain cũng là một hướng đi đang được đội ngũ Pendle triển khai, hiện tại Pendle đã hỗ trợ Ethereum, Arbitrum, Optimism và BNBChain, trong tương lai sẽ tiếp tục mở rộng ra nhiều chain nữa.

TVL của Pendle ở thời điểm viết bài là 159 triệu USD, tăng trưởng gấp 10 lần so với giai đoạn đầu năm 2023. Đây là mốc tăng trưởng ấn tượng trong khi giai đoạn này hầu hết các nền tảng khác đều có sự sụt giảm mạnh về TVL.

Biến động TVL của Pendle. Nguồn: DefiLlama (03/10/2023)

Biến động TVL của Pendle. Nguồn: DefiLlama (03/10/2023)

Tổng kết lại có thể thấy rằng yield-trading là một mảng mới trong DeFi, thuận trend, Pendle Finance đang có cho mình lợi thế đi đầu, sản phẩm hoạt động ổn định, cùng với đó là sự hỗ trợ đến từ nhiều tên tuổi lớn như Binance Labs, HashKey, CMS Holdings.

Khó khăn của dự án là việc truyền tải để người dùng hiểu biết và sử dụng các sản phẩm của mình, đồng thời tiếp tục đẩy nhanh giữ vững vị trí tiên phong. Pendle là dự án hứa hẹn sẽ có sự bứt phá mạnh mẽ trong tương lai.

EigenLayer

EigenLayer là dự án tiên phong trong mô hình reStaking, theo đó người dùng có thể sử dụng token đã stake tiếp tục stake lần nữa để kiếm thêm lợi cùng với đó là tăng cường sự bảo mật cho mạng lưới.

Một trong những thách thức đối với hệ thống blockchain là bảo bị phân cấp, đặc biệt trên mạng lưới Ethereum. Các ứng dụng trung gian (middleware application) và ứng dụng không tương thích với EVM (non-EVM application) khi xây dựng trên mạng Ethereum sẽ phải tạo một trust network riêng. Tuy nhiên, xây dựng và vận hành một hệ thống bảo mật như vậy tốn kém nhiều tài nguyên. Khi càng nhiều ứng dụng được xây dựng, sự bảo mật ngày sẽ ngày càng bị phân cấp.

Nhận thấy điều này, EigenLayer đã giới thiệu mô hình reStaking để tăng cường khả năng bảo mật cho mạng lưới bằng việc tập trung và điều hướng lượng lớn LST (Liquid Staking Token) của người dùng.

Mô hình hoạt động của EigenLayer gồm hai phần:

-

Pooled Security: là nơi tập hợp tài nguyên từ nhiều nguồn khác nhau để sẵn sàng cho các hoạt động bảo mật theo sự điều hướng của validator.

-

Free-market Governance: cho phép các validator lựa chọn bảo mật cho ứng dụng, giao thức cụ thể nào. Họ có thể quyết định về quy tắc, giá trị và điều kiện của việc cung cấp bảo mật, điều này tạo ra một mô hình quản trị tự do và cạnh tranh.

Bạn có thể hiểu rằng EigenLayer đang xây dựng một lớp bảo mật cho mạng lưới bằng cách tập hợp tài nguyên về một Pool duy nhất. Sau đó các giao thức muốn sử dụng bảo mật có thể đấu giá để các validator điều hướng pool tới dApp của họ. Từ đó hình thành nên mô hình kinh tế cho EigenLayer.

Hiện tại EigenLayer đã triển khai mainnet giai đoạn 1 và cho người dùng reStake LST (hiện chỉ chấp nhận rETH, stETH và cbETH). Tổng giá trị stake vào EigenLayer tại thời điểm viết bài là 230 triệu USD.

Biến động TVL của EigenLayer. Nguồn: DefiLlama (03/10/2023)

Biến động TVL của EigenLayer. Nguồn: DefiLlama (03/10/2023)

Dự án đã nhận được khoản đầu tư trị giá 64,5 triệu USD từ nhiều quỹ đầu tư lớn như Coinbase Ventures, Blockchain Capital, Polychain Capital.

Tận dụng LST để bảo mật mạng lưới là một hướng đi mới của DeFi, cùng với sự phát triển của mảng LSDfi EigenLayer hứa hẹn sẽ tạo ra một thị trường bảo mật đáng chú ý.

Lybra Finance

Lybra Finance là dự án thuộc mảng CDP cho phép người dùng sử dụng các tài sản thế chấp là Liquid Staking Token để mint ra stablecoin eUSD. Điều đặc biệt ở eUSD là nó có khả năng sinh lời, sở dĩ vậy là vì tài sản gốc bạn thế chấp ở Lybra (ETH hoặc staked ETH) là những tài sản sinh lời nên eUSD bạn mint ra cũng được Lybra trả lại phần lãi đó, miễn là bạn còn giữ eUSD. Chưa kể bạn có thể sử dụng eUSD tham gia vào các hoạt động DeFi khác để tìm kiếm thêm lợi nhuận.

Ngoài eUSD, kể từ phiên bản Lybra v2 cung cấp thêm sản phẩm Omnichain stablecoin peUSD. Nếu eUSD là stablecoin sinh lời thì peUSD là stablecoin không có khả năng sinh lời, peUSD được peg 1:1 với eUSD.

Cơ chế hoạt động của Lybra được chia thành 3 phần quan trọng:

Minting

Nguồn ảnh: Lybra documentation

Nguồn ảnh: Lybra documentation

eUSD và peUSD được mint thông qua 2 vault:

- Rebase Vault: Sử dụng rebase LST (các token được tính toán lại theo mỗi chu kỳ) để mint eUSD.

- Non-Rebase vault: Sử dụng non-rebase LST để mint peUSD. Ngoài ra có thể chuyển đổi eUSD sang peUSD theo tỉ lệ 1:1.

Để giữ peg cho eUSD với USD một cách an toàn, Lybra yêu cầu thế chấp vượt ngưỡng 150%. Tức là để mint ra 100 eUSD hoặc peUSD bạn cần thế chấp lượng LST có giá trị ít nhất 150 USD.

Việc tạo ra thêm token peUSD là bước đi mang tính chiến lược trong phiên bản v2 của Lybra, nó giúp người dùng tự tin hơn trong việc sử dụng stablecoin đã mint vào các hoạt động DeFi mà không cần lo lắng về khoản yield đến từ LST.

Rigid Redemption

Là hoạt động đổi eUSD/peUSD để lấy lại tài sản gốc. Bạn có thể đổi lại ETH bất cứ lúc nào, Lybra thu phí 0,5% khi đổi (có thể được sửa đổi bởi Lybra Community DAO).

Liquidation

Khi tỷ lệ thế chấp giảm xuống dưới 150% tài sản thế chấp sẽ tự động bị thanh lý. Lybra khuyến khích người dùng nên giữ tỷ lệ thế chấp trên 200%.

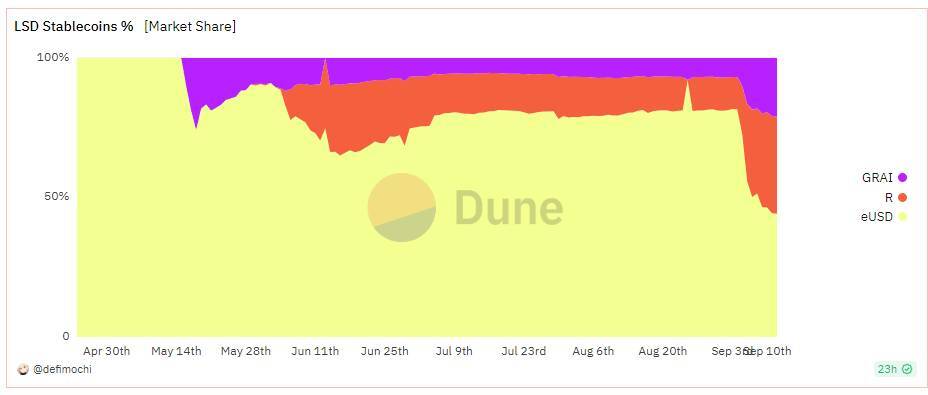

Nguồn: Dune Analytics

Nguồn: Dune Analytics

Đặc thù của mảng stablecoin là cần tăng mức độ phổ biến và tạo được nhiều usecase cho nó. Trong quá khứ đã có thời điểm thị phần eUSD chiếm hơn 80%, mặc dù có sự sụt giảm trong thời gian vừa qua do cạnh tranh đến từ nhiều giao thức CDP khác nhưng Lybra vẫn đang chiếm ưu thế tiên phong và thị phần. Chúng ta sẽ tiếp tục theo dõi những bước đi của dự án.

Trên đây là những dự án mới được tác giả đánh giá là nổi bật trong mảng LSDfi cập nhật tới thời điểm tháng 9/2023. Ngoài ra trong từng mảnh ghép của LSDfi còn rất nhiều dự án chất lượng đang hoạt động.

Tạm kết

LSDfi là mảng mình rất thích và tin tưởng sẽ bùng nổ mạnh trong chù kỳ tới vì khả năng mở rộng cực mạnh mặc dù có hơi hướng ponzi.

Ngay từ việc stake ETH và nhận về stETH đã là một lần “in token từ không khí” để đưa vào thị trường. Kế tiếp, hoạt động mang stETH để thế chấp mint ra LSD stablecoin cũng tương tự như việc thế chấp không khí để mint ra thêm không khí. Sau đó stablecoin lại tiếp tục được đưa vào lưu thông trong DeFi, đó là còn chưa kể đến các giao thức restaking. Toàn bộ nền kinh tế LSDfi đang được vận hành bằng yield từ stake ETH và lạm phát native token của các giao thức.

Tuy rằng trông có vẻ không bền vững nhưng nó thúc đẩy hệ sinh thái phát triển rất nhanh và mạnh, ở giai đoạn quá độ các dự án có mô hình bền vững vẫn có thể khống chế lạm phát và bước vào giai đoạn phát triển ổn định.

Dù đã xuất hiện từ 2021 nhưng LSDfi mới thực sự được định hình và bước vào giai đoạn phát triển từ đầu năm 2023. Cuộc chiến giữa các giao thức staking đã định hình được những kẻ dẫn đầu nhưng các mảnh ghép khác trong hệ sinh thái thì vẫn chỉ đang ở giai đoạn phát triển, chúng ta còn cả quãng đường dài với LSDfi phía trước.

Kudō

Nguồn: Coin68