AaveDAO tranh luận về giới hạn tài sản đảm bảo Dai sau khi phát hành 600 triệu đô la được sau lưng bằng eUSD

Nhà thầu quản lý rủi ro của AaveDAO, Chaos Labs, đã đề xuất giảm 12% tỷ lệ cho vay so với giá trị cả dài sau khi stablecoin trở thành một phần được hỗ trợ bởi eUSD.

Tổ chức tự trị phi tập trung Aave (AaveDAO) tiếp tục tranh luận về giới hạn tài sản đảm bảo Dai (DAI) vào ngày 5 tháng 4, khi các nhà tư vấn quản lý rủi ro của Chaos Labs đưa ra một đề xuất mới để giảm tỷ lệ cho vay so với giá trị cả dài của 12%. Trước đó, người sáng lập dự án Aave Chan, Marc Zeller đã đề xuất một giảm 75%.

Aave là một nền tảng cho vay tiền điện tử chạy trên nhiều mạng blockchain. Nó cho phép người vay vay tiền trong một loại tiền điện tử trong khi đặt một loại tiền điện tử khác làm tài sản đảm bảo. Nó được quản lý bởi chủ sở hữu của token Aave, tạo thành AaveDAO. Dai là một stablecoin theo thuật toán được hỗ trợ bởi nhiều hình thức tài sản mã hóa, bao gồm USDC, Ethereum và các loại khác. Dai được phát hành bởi Maker protocol, được cai quản bởi MakerDAO.

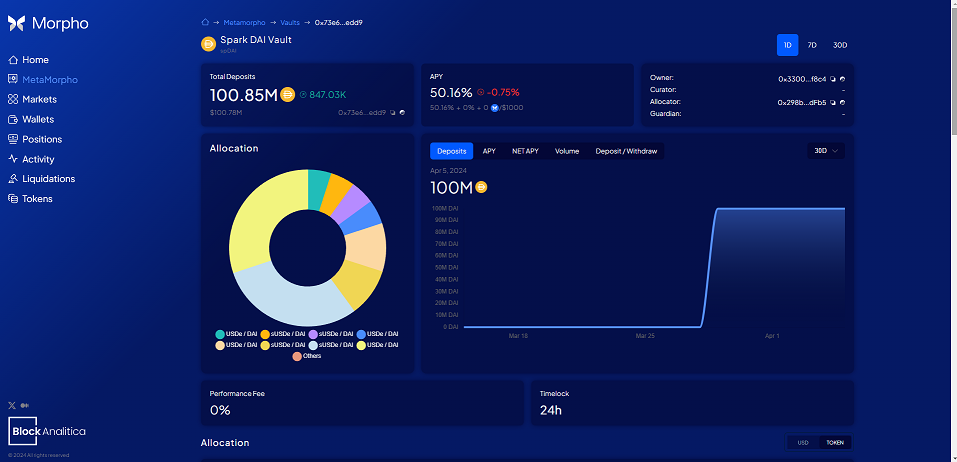

Ngày 2 tháng 4, MakerDAO đã bị chỉ trích trên diễn đàn AaveDAO sau khi phát hành 600 triệu DAI và gửi nó vào một cái tủ với giao thức cho vay phi tập trung Morpho. Một đề xuất vào ngày 1 tháng 4 trên diễn đàn MakerDAO đã cố gắng tăng giới hạn phát hành cho cái tủ lên 1 tỷ DAI, tiềm năng dẫn đến một nguồn cung stablecoin lớn hơn nữa.

MakerDAO cho biết số DAI mới phát hành sẽ được cho vay cho người dùng cuối cùng gửi stablecoin eUSD vào giao thức Morpho. Do đó, họ cho biết rằng đồng tiền mới sẽ được hỗ trợ đúng cách bởi tài sản đảm bảo ổn định. Đáp lại, các nhà phê phán cho rằng eUSD là một tài sản rủi ro và rằng MakerDAO đang quá mạnh mẽ khi sử dụng nó cho mục đích tài sản đảm bảo.

Vào ngày 2 tháng 4, Zeller đề xuất rằng LTV của Dai trên Aave được đặt thành 0% thay vì 75% hiện tại, điều này về cơ bản sẽ cấm Dai được sử dụng làm tài sản đảm bảo cho bất kỳ khoản vay mới nào của Aave. Zeller cho rằng sự thay đổi này là cần thiết vì "lo ngại về tính chất rủi ro tiềm ẩn của DAI làm tài sản đảm bảo" sau những "hành động mạnh mẽ" được cáo buộc. Đề xuất vẫn đang ở giai đoạn thảo luận và chưa được bỏ phiếu chính thức.

Vào ngày 5 tháng 4, nhà tư vấn quản lý rủi ro của AaveDAO, Chaos Labs, đã phân tích các rủi ro đưa ra bởi cái tủ mới và đề xuất giảm tỷ lệ cho vay của 12% thay vì. Điều này vẫn cho phép người vay sử dụng Dai làm tài sản đảm bảo trong khoản vay mới nhưng sẽ yêu cầu họ giữ tỷ lệ tài sản đảm bảo cho vay lớn hơn để đền bù cho rủi ro tăng dự kiến. Hiện tại, người gửi Dai vào Aave chỉ có thể vay 75% so với giá trị của Dai của họ. Đề xuất từ Chaos Labs sẽ giảm khoản này xuống còn 63%.

Có liên quan: Aave triển khai giao thức DeFi trên BNB Chain

Một trong các vấn đề chính trong cuộc tranh luận là tính chất của stablecoin eUSD, được phát hành bởi công nghệ Ethena. Theo tài liệu của Ethena, eUSD được bảo lưu bởi hai yếu tố: một lượng Lido Staked Ether (stETH) mà các nhà làm thị trường gửi vào giao thức và một vị thế ngắn tương ứng trong tương lai để đề phòng giá trị ETH cơ bản được đại diện bởi khoản gửi này.

Bảo lưu này phải "delta neutral" hoặc không thể giảm hoặc tăng giá trị, theo tài liệu. Điều đó bởi vì, nếu giá ETH tăng, giá trị của khoản gửi stETH sẽ tăng trong khi giá trị của vị thế ngắn tương lai sẽ giảm, gây ra lợi nhuận và tổn thất cân bằng về mức không. Mặt khác, một sự giảm giá về giá của ETH sẽ có tác động ngược lại, gây thịt lỗ giá trị của khoản gửi mà chính xác bằng mức lợi nhuận từ vị thế ngắn hạn. Dù bất kể hướng nào giá ETH đi, giá trị của token eUSD sẽ duy trì ổn định dù giá khả dụng ETH điều chỉnh.

Ngoài ra, tài liệu cho biết người nắm giữ có thể kiếm lợi suất từ việc cất cánh eUSD, được cho rằng đến từ hai nguồn: Trước hết, khoản gửi stETH kiếm lời từ công ty mạng lưới Ethereum, có thể được kiểm soát bởi người cất cánh eUSD. Thứ hai, giá trị ngắn hạn cho ETH hiện tại cao hơn nhiều so với giá thị trường, tạo thành một "cơ sở" hoặc chênh lệch giữa chúng, cũng có thể được kiểm soát bởi người cất cánh. Theo trang web chính thức của giao thức, việc cất cánh eUSD trả một lợi suất khoảng 37% vào ngày 5 tháng 4.

Mặc dù eUSD được xác định là delta-neutral, các nhà phê phán đã cho rằng nó có thể trở thành không đủ tài sản đảm bảo trong hai trường hợp khác nhau. Đầu tiên, trong một thị trường gấu mã hóa, giá trị của tương lai ETH có thể thấp hơn giá trị của ETH hiện tại. Nếu điều này xảy ra, lợi suất về vị thế sẽ trở thành tiêu cực, ngụ ý rằng người tạo sẽ cần trả tiền để giữ eUSD thay vì nhận thanh toán cho việc giữ nó. Các nhà phê phán cho biết điều này sẽ dẫn đến một làn sóng đòi nợ, gây ra nợ xấu trong hệ thống và dẫn đến giá trị của eUSD xuống dưới 1 đô la.

Vào ngày 2 tháng 4 trong một thớread trên X, người sáng lập Yearn.finance Andre Cronje đã cho rằng eUSD cuối cùng sẽ trở thành "không đủ tài sản đảm bảo" do "lãi suất tiêu cực", nói:

"trong khi mọi thứ đang diễn ra tốt bây giờ (vì thị trường tích cực và lãi suất cần phải chi trả là dương [vì mọi người hạnh phúc với việc mua dài]), cuối cùng điều đó thay đổi, lãi suất trở nên tiêu cực, biên/phí bảo đảm bị thanh lý, và bạn có một tài sản không có bảo đảm."

Thứ hai, một vấn đề với mạng lưới lập sẽ của Lido có thể dẫn đến giá trị của stETH giảm so với ETH. Điều này có thể khiến giá trị đồng tài sản đảm bảo mỗi eUSD có giá trị thấp hơn 1 đô la. Giáo dục về tài chính phi tập trung BowTiedIguana bày tỏ lo ngại này trong một câu trả lời cho bài đăng của Cronje:

"Một vấn đề mà tôi chưa bao giờ thấy được công nhận hoặc thảo luận là ETH không phải là một tài sản đảm bảo hoàn hảo cho stETH. Nếu có điề

Nguồn: Cointelegraph