Bạn có bao giờ cảm thấy tò mò hay cảm thấy khó hiểu về cách hoạt động của việc mô hình Lending và Borrowing trong DeFi hay không? Hãy tưởng tượng một hệ thống cho vay mà cách giao dịch tài chính truyền thống được cách mạng hóa, mang đến những cơ hội chưa từng có cho cả người cho vay và người vay. Hãy cùng Coincuatui tìm hiểu về thế giới của DeFi Lending và Borrowing qua bài viết này nhé!

Lending và Borrowing là gì? Đâu là điểm đặc biệt của hình thức cho vay và vay trong thị trường DeFi?

Lending và Borrowing là gì? Đâu là điểm đặc biệt của hình thức cho vay và vay trong thị trường DeFi?

Lending và Borrowing trong DeFi là gì?

Lending là quá trình mà một người hoặc tổ chức cung cấp một khoản tiền hoặc tài sản cho người khác với điều kiện người vay phải trả lại số tiền đã vay cùng với một khoản lãi suất hoặc phí trong một khoảng thời gian xác định.

Borrowing là quá trình mà một cá nhân hoặc tổ chức yêu cầu và nhận được một khoản tiền hoặc tài sản từ người hoặc tổ chức khác, với cam kết trả lại số tiền đã vay cùng với một khoản lãi suất hoặc phí trong một khoảng thời gian xác định.

Như vậy, người cho vay (hay còn gọi là Lender) là người cung cấp nguồn tài chính hoặc tài sản, trong khi người vay (hay còn gọi là Borrower) là người nhận và cam kết trả lại số tiền hoặc tài sản đã vay theo các điều khoản đã được thỏa thuận.

Cho vay trong lĩnh vực crypto và DeFi tương tự như cho vay truyền thống, nhưng có một số khác biệt quan trọng như:

Các khoản vay tiền mã hóa thường được đảm bảo bằng tài sản đảm bảo, có nghĩa là người vay phải đặt tiền mã hóa làm tài sản thế chấp để bảo đảm khoản vay. Điều này có nghĩa là nếu người vay không hoàn trả khoản vay, người cho vay có thể tịch thu tài sản đảm bảo.

Các khoản vay tiền mã hóa thường được cung cấp với lãi suất cao hơn so với khoản vay truyền thống. Điều này là do tiền mã hóa là một tài sản biến động, và người cho vay đang đảm nhận nhiều rủi ro hơn khi cho vay.

Các khoản vay tiền mã hóa thường được xử lý nhanh hơn so với khoản vay truyền thống. Điều này là do các nền tảng cho vay tiền mã hóa không phải tuân thủ các yêu cầu quy định giống như ngân hàng truyền thống.

SWOT của DeFi Lending và Borrowing

SWOT là một phân tích tổng quan về Điểm mạnh (Strengths), Điểm yếu (Weaknesses), Cơ hội (Opportunities) và Thách thức (Threats) của một dự án hoặc một lĩnh vực. Dưới đây là một phân tích SWOT của Coincuatui về DeFi Lending và Borrowing:

Strengths (Điểm mạnh)

Tính minh bạch: DeFi Lending và Borrowing hoạt động trên Blockchain công khai, tạo ra một môi trường minh bạch và không thể thay đổi cho các giao dịch và hợp đồng thông minh.

Phi tập trung: DeFi cho phép bất kỳ ai có ví tiền mã hóa truy cập và sử dụng dịch vụ Lending và Borrowing mà không cần xin phép từ bên thứ ba trung gian.

Tốc độ xử lý nhanh: Nhờ sự tự động hóa và sự hiệu quả của các giao dịch thông minh, quá trình Lending và Borrowing trong DeFi được thực hiện nhanh chóng và hiệu quả hơn so với các phương thức truyền thống.

Khả năng tương thích và lập trình: Các hợp đồng thông minh trong DeFi là rất linh hoạt và có thể được lập trình để tương thích với các ứng dụng và giao thức khác nhau, tạo ra sự linh hoạt và khả năng mở rộng.

Weaknesses (Điểm yếu)

Rủi ro bảo mật: Môi trường phát triển của DeFi có thể gặp rủi ro về bảo mật, chẳng hạn như các cuộc tấn công hack hoặc lỗ hổng trong hợp đồng thông minh.

Thiếu sự kiểm soát và quản lý: Do tính phi tập trung của DeFi, không có một tổ chức hay đơn vị nào chịu trách nhiệm kiểm soát và quản lý hệ thống, điều này có thể gây ra một số vấn đề về vận hành và bảo mật.

Opportunities (Cơ hội)

Sự tăng trưởng của DeFi: DeFi đang trở thành một lĩnh vực phát triển mạnh mẽ trong ngành tiền mã hóa và tài chính. Điều này mở ra cơ hội cho sự mở rộng và ứng dụng rộng rãi của DeFi Lending và Borrowing.

Tiềm năng tài chính phi tập trung: DeFi có khả năng thay đổi cách mà người ta tiếp cận và sử dụng dịch vụ tài chính. Nó cung cấp khả năng cho những người không có tài sản truyền thống để tiếp cận khoản vay và đầu tư.

Threats (Thách thức)

Vấn đề pháp lý và quy định: DeFi đang phải đối mặt với các thách thức liên quan đến pháp lý và quy định từ các cơ quan quản lý và chính phủ. Việc thiếu quy định và sự phát triển nhanh chóng có thể gây ra rủi ro và áp lực từ pháp luật.

Sự không ổn định của thị trường tiền mã hóa: Thị trường tiền mã hóa có tính biến động cao và không ổn định. Sự thay đổi giá cả và rủi ro liên quan đến tiền mã hóa có thể ảnh hưởng đến việc vay và cho vay trong DeFi.

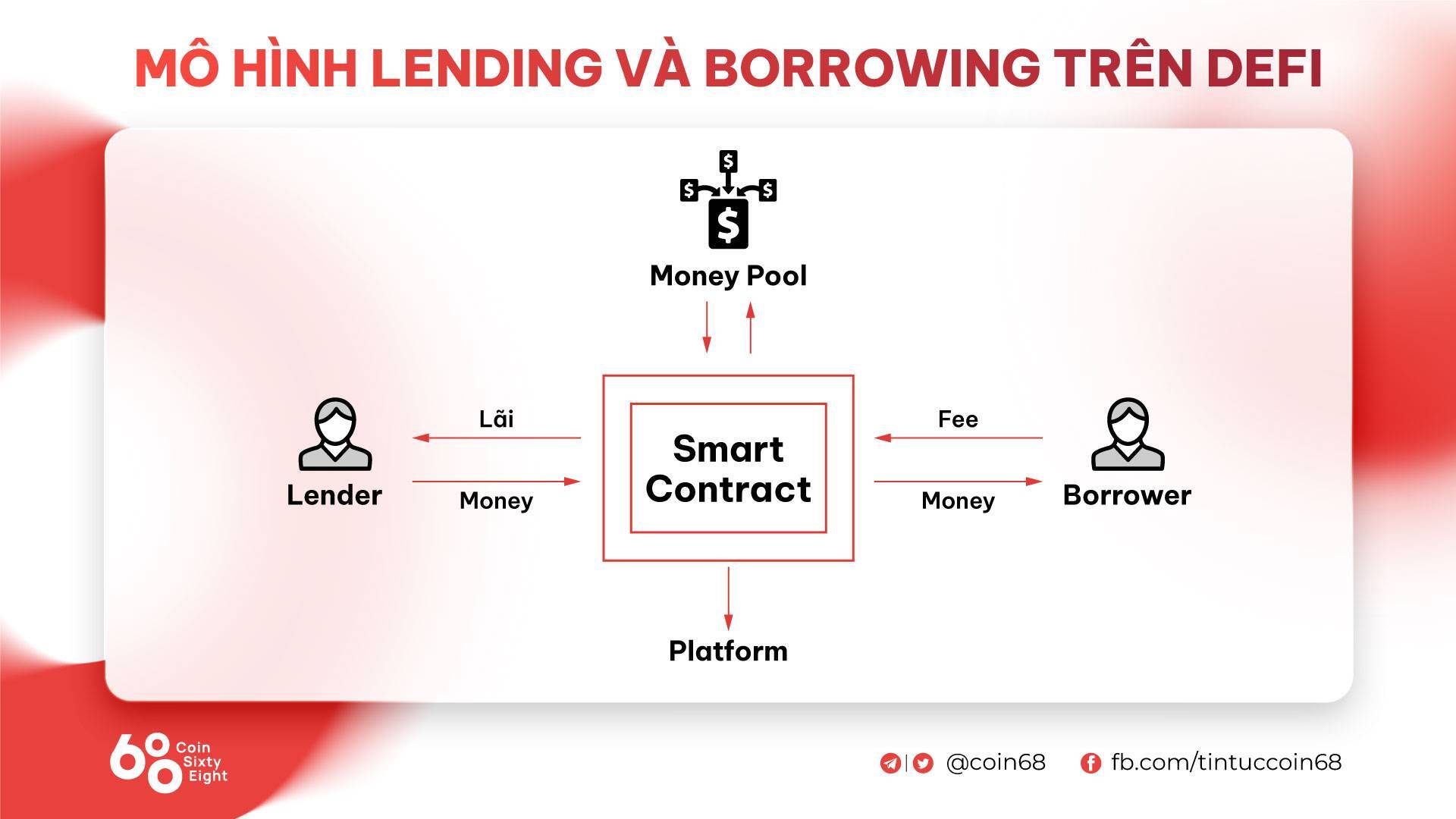

Mô hình hoạt động của DeFi Lending và Borrowing

Để hiểu rõ về mô hình hoạt động của DeFi Lending, các bạn cần phải nắm rõ các thành phần cấu thành hoạt động vay và cho vay trong thị trường tài chính phi tập trung.

Vậy những thành phần đó gồm những gì?

Thị trường DeFi Lending cơ bản được cấu thành từ những thành phần sau:

Người cho vay (Lender): Đây là những cá nhân hoặc tổ chức sở hữu tài sản tiền mã hóa và muốn cho vay tài sản của họ để kiếm lợi nhuận từ việc tính lãi suất.

Người vay (Borrower): Đây là những cá nhân hoặc tổ chức cần tài sản tiền mã hóa để sử dụng hoặc đầu tư và muốn mượn tài sản từ những người cho vay. Người vay phải thỏa mãn các yêu cầu và tiêu chuẩn của nền tảng DeFi để có thể vay được.

Nền tảng DeFi (DeFi Platform): Đây là các ứng dụng phần mềm hoặc giao thức được xây dựng trên Blockchain để tạo ra môi trường cho việc Lending và Borrowing trong DeFi. Các nền tảng này cung cấp các tính năng và công cụ để người cho vay và người vay tương tác và thực hiện giao dịch.

Hợp đồng thông minh (Smart Contract): Hợp đồng thông minh là các chương trình tự thực thi và tự động hóa được xây dựng trên Blockchain. Trong thị trường Lending của DeFi, hợp đồng thông minh được sử dụng để thiết lập và thực hiện các điều khoản và điều kiện cho việc vay và cho vay, bao gồm việc quy đổi tài sản, tính lãi suất, quản lý rủi ro và xử lý thanh toán và thanh lý tài sản.

Lending Pool: Lending Pool (hoặc Money Market) là các quỹ gồm tài sản tiền mã hóa được gửi bởi người cho vay và được sử dụng để cung cấp khoản vay cho người vay. Người cho vay có thể đóng góp vào các quỹ này để kiếm lợi nhuận từ lãi suất.

Sau khi hiểu rõ các thành phần cấu tạo trong mô hình hoạt động của một DeFi Lending and Borrowing cơ bản, các bạn có thể hình dung quá trình hoạt động của thị trường cho vay qua sơ đồ dưới đây:

Mô hình Lending và Borrowing trên DeFi

Qua sơ đồ này, bạn có thể thấy rõ ràng là Lenders sẽ thông qua DeFi Platform tương tác với smart contract để cung cấp tiền hoặc các tài sản ổn định có thể cho vay vào Lending Pools. Borrower sẽ vay các tài sản thông qua Lending Pool bằng cách tương tác với smart contract thông qua DeFi Platform. Tài sản của cả Lender và Borrower sẽ được smart contract quản lý nhằm đảm bảo tính công bằng và minh bạch khi giao dịch.

Các mô hình và dự án Lending và Borrowing DeFi nổi bật

Collateralized Lending (Cho vay thế chấp)

Cho vay thế chấp trong thị trường DeFi là một mô hình cho vay cơ bản nhất. Cụ thể hơn, hiện đang có hai hình thức cho vay thế chấp là Under-Collateralized Lending (Cho vay thế chấp dưới chuẩn) và Over-Collateralized Lending (Cho vay thế chấp quá chuẩn)

Under-Collateralized Lending (Cho vay thế chấp dưới chuẩn)

Under-Collateralized Lending (cho vay thế chấp dưới chuẩn) là một mô hình cho vay trong lĩnh vực DeFi mà người vay không cần phải cung cấp tài sản thế chấp có giá trị cao hơn số tiền vay. Có thể hiểu, hình thức cho vay này tương tự với cách giao dịch ký quỹ (Margin) nhưng lại thắng ở sự linh hoạt.

Dự án tiêu biểu: Atlendis Protocol

Atlendis là một giao thức tín dụng DeFi cung cấp cho vay cho các doanh nghiệp ngoài thực tế. Nó được xây dựng trên blockchain Ethereum và sử dụng sự kết hợp giữa dữ liệu trên chuỗi và ngoài chuỗi để đánh giá khả năng tín dụng của người vay. Atlendis cung cấp các khoản vay thế chấp dưới chuẩn (Under-Collateralized Loan) cho các doanh nghiệp đáp ứng các tiêu chí cho vay của giao thức.

Dự án Atlendis Protocol

Over-Collateralized Lending (Cho vay thế chấp quá chuẩn)

Over-Collateralized Lending (cho vay thế chấp quá chuẩn) là một mô hình cho vay trong lĩnh vực DeFi mà người vay phải cung cấp tài sản thế chấp có giá trị cao hơn số tiền vay. Tài sản thế chấp này được giữ lại bởi hợp đồng thông minh và chỉ được trả lại cho người vay sau khi khoản vay được hoàn trả.

Dự án tiêu biểu:

MakerDAO

Dự án MakerDAO

MakerDAO là một trong những dự án cho vay thế chấp quá chuẩn nổi tiếng nhất. Đây là một tổ chức tự động phi tập trung (DAO) cho phép người dùng vay mượn DAI (stablecoin của dự án) bằng việc sử dụng ETH của họ làm tài sản thế chấp. Tỷ lệ LTV (Loan to Value) tối thiểu cho các khoản vay từ MakerDAO là 150%, có nghĩa là người vay phải cung cấp ít nhất 1.5 USD giá trị ETH làm tài sản thế chấp cho mỗi 1 DAI được vay.

Compound

Dự án Compound

Compound là một dự án cho vay thế chấp quá chuẩn khác phổ biến. Đây là một giao thức DeFi cho phép người dùng cho vay và vay mượn một loạt các loại tiền mã hóa. Tỷ lệ LTV tối thiểu cho các khoản vay từ Compound thay đổi tùy thuộc vào tiền mã hóa được sử dụng làm tài sản thế chấp. Ví dụ, tỷ lệ LTV tối thiểu cho khoản vay ETH là 150%, trong khi tỷ lệ LTV tối thiểu cho khoản vay DAI là 133%.

Aave

Dự án Aave

Aave là một dự án cho vay thế chấp quá chuẩn. Đây là một giao thức DeFi cung cấp một loạt các tính năng cho vay và vay mượn, bao gồm cả Fflash Lloan, cho phép người dùng vay tiền mà không cần cung cấp tài sản thế chấp. Tỷ lệ LTV tối thiểu cho các khoản vay từ Aave thay đổi tùy thuộc vào tiền mã hóa được sử dụng làm tài sản thế chấp. Ví dụ, tỷ lệ LTV tối thiểu cho khoản vay ETH là 150%, trong khi tỷ lệ LTV tối thiểu cho khoản vay DAI là 125%.

Uncollateralized Lending (Vay tín chấp)

Uncollateralized lending là hình thức cho vay không có tài sản thế chấp hoặc cũng được biết đến là unsecured loan. Điều này có nghĩa là người vay không cần phải cung cấp tài sản để đảm bảo cho khoản vay của mình. Thay vào đó, người cho vay xem xét khả năng tín dụng của người vay để đánh giá rủi ro và quyết định cho vay.

Bạn có thể tìm hiểu thêm tại đây: Uncollateralized Lending là gì? Liệu mô hình cho vay tín chấp có hoạt động hiệu quả trong DeFi?

Dự án tiêu biểu: TrueFi

TrueFi là một nền tảng Uncollateralized Lending phát triển trên mạng Ethereum, được xây dựng bởi công ty Dharma Labs. TrueFi cho phép các nhà đầu tư vay tiền mà không cần tài sản thế chấp, và cho phép các nhà đầu tư khác đầu tư vào các khoản vay này để kiếm lợi nhuận.

Dự án TrueFi

Các rủi ro cần quan tâm khi tham gia vào Lending

Biến động thị trường

Khi thị trường biến động mạnh, đặc biệt là trong tình huống giảm sâu, người tham gia Lending và Borrowing sẽ bị ảnh hưởng rất nhiều khi tài sản bị khóa lại trong Money Pool của dự án. Điều này dẫn đến việc quản lý rủi ro sẽ bị hạn chế, tài sản của bạn sẽ bị giảm giá trị và gây ra thất thoát nguồn vốn khi tham gia đầu tư trong thị trường Crypto đối với Lenders, và tài sản bị thanh lý đối với Borrowers.

Rug Pull

Rug Pull là một hành động lừa đảo trong ngành crypto, khi một đội ngũ phát triển bất ngờ từ bỏ một dự án và bán hoặc rút toàn bộ thanh khoản của dự án. Tên gọi này xuất phát từ cụm từ "pull the rug out from under (someone)", có nghĩa là "qua cầu rút ván".

Rug Pull

Rug Pull

Rug Pull là một hành động phổ biến trong DeFi vì các token có thể được tạo ra dễ dàng và sau đó được niêm yết trên DEX mà không cần KYC hoặc AML.

Bạn có thể tìm hiểu thêm tại đây: Rug Pull là gì? Cách nhận biết và hướng dẫn phòng tránh rủi ro bị Rug pull trong thị trường Crypto

Tấn công Flash Loan

Một cuộc tấn công Flash Loan là một loại lợi dụng tận dụng tính thanh khoản tạm thời được cung cấp bởi Flash Loan để thao túng giá cả hoặc đánh cắp tài sản. Flash Loan là một loại khoản vay cho phép người vay mượn tiền mà không cần cung cấp bất kỳ tài sản đảm bảo nào. Khoản vay phải được trả trong một khối giao dịch duy nhất, nếu không, số tiền vay sẽ tự động được trả lại.

Bạn có tìm hiểu thêm tại đây: Flash Loan – Con dao 2 lưỡi của thị trường DeFi?

Tổng kết

Qua bài viết trên, có thể thấy Lending và Borrowing trong DeFi đóng vai trò quan trọng trong việc xây dựng hệ sinh thái tài chính phi tập trung đồng thời mang đến những rủi ro và cơ hội mới cho người dùng.

Tuy nhiên, như bất kỳ hình thức tài chính nào khác, Lending và Borrowing trong DeFi cũng có những rủi ro cần được lưu ý. Điều này bao gồm nguy cơ mất mát tài sản, rủi ro hệ thống và các cuộc tấn công Flash Loan. Người dùng nên thực hiện nghiên cứu cẩn thận, hiểu rõ các giao thức và các điều khoản mượn và cho vay trước khi tham gia vào DeFi.

Hy vọng qua bài viết này của Coincuatui, các bạn có thể sử dụng Lending và Borrowing trong DeFi một cách an toàn và hiệu quả. Chúc các bạn thành công!

Lưu ý: Thông tin trong bài viết không được xem là lời khuyên đầu tư, Coincuatui không chịu trách nhiệm với bất kỳ quyết định đầu tư nào của các bạn. Chúc các bạn thành công và kiếm được thật nhiều lợi nhuận từ thị trường tiềm năng này!

Nguồn: Coin68