Cẩm nang về các loại stablecoin trên thị trường crypto (Phần 1)

Cẩm nang về các loại stablecoin trên thị trường crypto (Phần 1)

Stablecoin là một trong những chủ đề được bàn tán sôi nổi trong thời gian qua. Những nhà đầu tư tỏ ra mất niềm tin khi UST – một stablecoin tụt xuống dưới mốc 1 USD.

Trong bài viết này, Coincuatui sẽ đem đến cho bạn một giải thích dễ hình dung để bạn có thể hiểu được cách thức hoạt động của các giao thức stablecoin phổ biến hiện tại, từ đó, bạn có thể lựa chọn được loại stablecoin mà bạn tin tưởng.

Bài viết này sẽ tập trung vào việc giải thích cơ chế hoạt động của 4 stablecoin phi tập trung phổ biến và có vốn hóa lớn trên thị trường là DAI, FEI, UST và FRAX. Bốn loại stablecoin này cũng tương ứng với 4 cơ chế khác biệt.

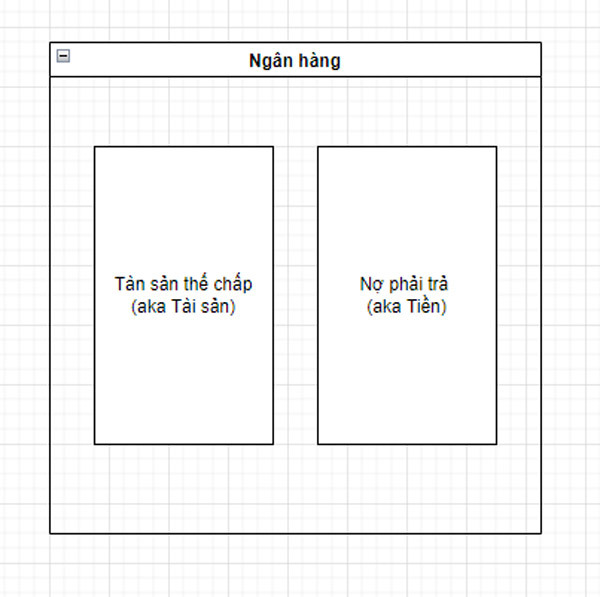

Mô hình cơ bản của ngân hàng

Một ngân hàng thương mại thì sẽ luôn luôn bao gồm 2 phần: Tài sản dự trữ và Nợ phải trả.

Mô hình cơ bản của ngân hàng

Lấy một ví dụ đơn giản, bạn thế chấp căn nhà với định giá trị thường là 4 tỷ cho một ngân hàng, để vay một khoản tiền 3 tỷ. Số tiền 3 tỷ này ngân hàng thương mại không tự in ra tiền để cho bạn vay, mà thực tế là lấy từ khoản tiền gửi của một khách hàng khác. Vì vậy, trong bảng cân đối kế toán, căn nhà với định giá 4 tỷ sẽ được coi là Tài sản dự trữ, còn số tiền 3 tỷ ngân hàng lấy của khách hàng khác cho bạn vay, được coi là Nợ phải trả. Mục đích của Tài sản dự trữ là để đảm bảo Ngân hàng luôn có đủ tiền để thanh toán Nợ phải trả.

Nếu mỗi khoản nợ phải trả được đối sánh theo tỷ lệ 1:1 với tài sản dự trữ, thì Ngân hàng đó được coi là ngân hàng dự trữ toàn phần.

Bây giờ hãy coi các giao thức Stablecoin là những ngân hàng kỹ thuật số. Nếu giao thức này có tài sản dự trữ là Đồng đô la Mỹ (USD) và Nợ phải trả là các stablecoin thì người dùng có thể hoàn trả Stablecoin này để yêu cầu nhận về đồng USD với tỷ lệ 1:1. Đây chính là cách hoạt động của Tether (USDT), USDC và các stablecoin khác được hỗ trợ bởi fiat.

DAI – Stablecoin của giao thức MakerDAO

DAI – Stablecoin của giao thức MakerDAO

DAI – Stablecoin của giao thức MakerDAO

DAI được coi là stablecoin đầu tiên không sử dụng tài sản dự trữ là fiat. Mặc dù vậy, theo thời gian khi nhận thấy các tài sản tiền điện tử có độ biến động cao, cho dù là các tài sản có tính thanh khoản lớn như ETH. MakerDAO đã bổ sung một phần USDC để làm tài sản dự trữ cho giao thức.

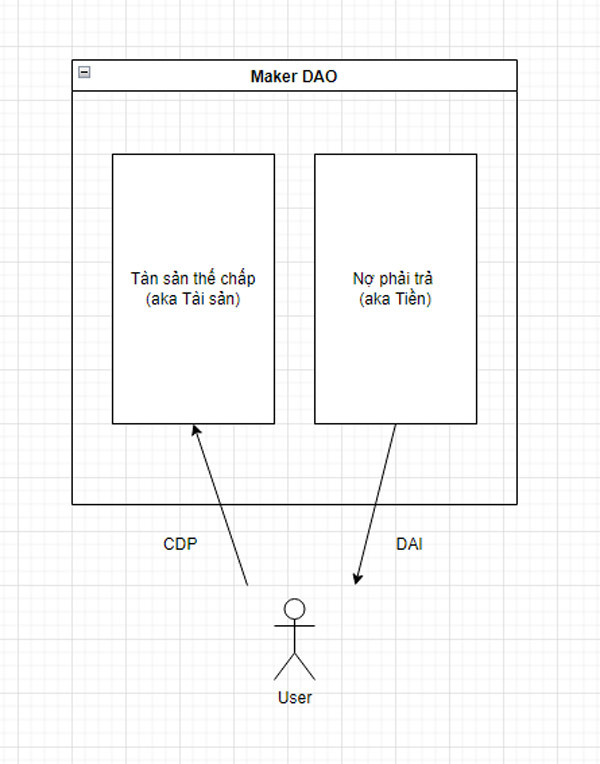

Mô hình cơ bản Stablecoin của giao thức MakerDAO

Để đúc ra DAI, người dùng sẽ cần thế chấp các tài sản là crypto vào giao thức để tạo một vị thế nợ có thể chấp ( Collateralized Debt Position – CDP). Mức tỷ lệ ký quỹ là 150%, tức là với 150 USD trị giá CDP, bạn có thể đúc ra tối đa 100 DAI. Nếu sau này người dùng đốt các đồng DAI, họ có thể thu hồi lại các tài sản thế chấp.

Làm thế nào DAI giữ duy trì mức giá trị 1 USD?

Bởi vì lượng tài sản dự trữ luôn yêu cầu lớn hơn số lượng DAI được đúc ra, nên khi DAI được quy ước giá trị tương đương 1 USD, những người dùng sử dụng nó có thể yên tâm rằng 1 DAI có khả năng đổi ngược lại 1 USD giá trị tài sản dự trữ. Điều này tạo ra niềm tin rằng DAI có giá trị 1 USD.

Mặc dù được quy ước giá trị là 1 USD, các stablecoin vẫn chịu sự ảnh hưởng của cung cầu dẫn đến giá của chúng sẽ bị biến động. Mặc dù mọi biến động đều xuất phát từ cung cầu và tâm lý của người dùng, tuy nhiên chúng ta sẽ tạm thời chia các biến động thành 2 loại : Biến động nhẹ do cung cầu và biến động mạnh do các sự kiện bất thường.

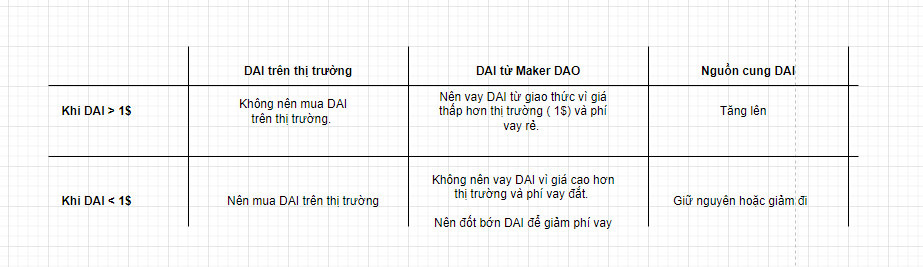

Để giải quyết các biến động nhẹ do cung cầu trên thị trường, DAI có một cơ chế định giá trong hợp đồng thông minh giúp điều chỉnh phí để đúc ra các token DAI.

Khi giá DAI xuống dưới 1 USD, phí vay sẽ tăng lên khiến người dùng cần sử dụng DAI sẽ ưu tiên mua DAI trên thị trường để sử dụng thay vì đúc. Những người đang đúc DAI dựa trên các vị thế CDP cũng sẽ giảm bớt lượng DAI đúc của họ bằng cách trả lại (burn) DAI để giảm các chi phí vay. Như vậy, nguồn cung của DAI sẽ bị co lại tới mức cung cầu cân bằng và DAI trở về mức giá 1 USD

Trong trường hợp ngược lại, nếu DAI lớn hơn 1 USD, phí vay sẽ giảm đi khiến người dùng cần sử dụng DAI sẽ ưu tiên đúc hơn là mua DAI trên thị trường. Qua đó tăng nguồn cung và làm giảm giá DAI.

Làm thế nào DAI giữ duy trì mức giá trị 1 USD

Làm thế nào DAI giữ duy trì mức giá trị 1 USD

Trong các sự kiện bất thường, và thông thường là khi tài sản dự trữ giảm xuống khiến các khoản vay DAI không còn được đảm bảo, MakerDAO sẽ sử dụng cơ chế thanh lý để giúp giữ giá trị của DAI.

Hãy lấy một ví dụ như sau:

Giả sử Alice gửi vào MakerDAO 1 CDP tương đương 100 USD giá trị ETH để đúc (vay) ra 66 DAI. Khi ETH giảm giá, khiến cho lượng ETH của Alice chỉ còn trị giá 75 USD. Tại thời điểm này, Alice sẽ cần phải đốt 66 DAI mà Alice đã vay để thu hồi về khoản CDP của cô ấy. Bởi vì nếu ETH tiếp tục giảm và làm cho CDP của Alice xuống dưới mức 66 USD, thì tức là 66 DAI của Alice đã không còn được đảm bảo bằng lượng tài sản dự trữ tương đương 66 USD.

Nhưng vẫn còn rất nhiều DAI trên thị trường, và thậm chí có người có nhiều người đúc ra số lượng DAI với giá trị nhỏ hơn nhiều so với CDP của họ? Tại sao 66 DAI của Alice lại là vấn đề?

Mặc dù tổng lượng CDP có thể lớn hơn nhiều so với tổng cung của DAI, tuy nhiên, các khoản vay DAI và thế chấp CDP là tách rời. Cụ thể, Bob cũng gửi 1 CDP trị giá 100 USD bằng ETH, nhưng chỉ vay 20 DAI, tức là Bob có thể lấy lại CDP đó chỉ với 20 DAI, trong khi Alice cần 66 DAI. Vì vậy, cơ chế thanh lý của MakerDAO giúp đảm bảo không một cá nhân nào để lại khoản nợ xấu trên hệ thống.

Trong trường hợp, Alice cố tình không đốt (trả lại) 66 DAI của cô ấy khi CDP chạm ngưỡng giới hạn nợ, MakerDAO tự động mua lại các CDP của Alice và tổ chức sự kiện đấu giá, tại đây những người tham gia đấu giá sẽ mua 66 DAI từ trên thị trường và đốt đi để nhận về khoản CDP của Alice. Lúc này, Alice cũng sẽ mất quyền thu hồi CDP bù lại được giữ 66 DAI.

Khi những người tham gia đấu giá (Keeper) mua lại 66 DAI trên thị trường và đốt đi, và giả sử Alice giữ nguyên 66 DAI của cô ấy, thì lúc đó sẽ có một ai đó trên thị trường bị thiếu 66 DAI để thu hồi khoản CDP của họ. Do đó, nhu cầu mua DAI với mức giá 1 USD, thậm chí cao hơn luôn được đảm bảo.

Với mô hình hoạt động của MakerDAO, rủi ro mất giá trị của DAI thường ít diễn ra. Tuy nhiên, vẫn xảy ra các sự kiện thiên nga đen khiến giao thức phải gánh chịu các khoản nợ xấu.

Cụ thể, với sự kiện thị trường sụp độ vào ngày 13/3/2020, một mặt khiến giá ETH giảm kỷ lục, kích hoạt các sự kiện đấu giá thanh lý CDP. Mặt khác, lượng giao dịch tăng cao bất thường khiến nghẽn mạng Ethereum, một số nhà đấu giá đã chiến thắng các khoản CDP với mức chi phí 0 DAI. Điều này khiến giao thức MakerDAO chịu các khoản nợ xấu khi đã bán CDP nhưng không thu hồi được DAI trên thị trường. Sau đó, giao thức đã huy động bán đấu giá token quản trị MKR để khắc phục khoản nợ xấu trị giá 4 triệu đô này

Đánh giá: Rủi ro mất chốt 1 USD của DAI khi đánh giá ở khía cạnh kinh tế là ở mức rất thấp.

Ở bài viết tiếp theo của Series này, chúng ta sẽ tìm hiểu về một đồng Stablecoin khác là FEI.

Nguồn: Coin68